1506合约价格显著偏离无套利区间上限,存在正向套利机会

.

A近月合约套利操作场景分析

投资者A拥有初始资金120万元,在近日股指期现价差波动剧烈情况下,准备择机进行操作。结合2014年12月初华泰柏瑞沪深300ETF和IF1501的价格走势,投资者A在股票账户和期货账户中分别预存100万元和20万元用于交易。

图为上证指数日线

场景一

2014年12月4日,IF1501与沪深300指数的价差从前一日的36.9点扩大到60点以上。据历史统计数据,1月合约与沪深300指数价差走势95%置信区间的上下限为(0.7,-49.6),且近日并未突破此区间,据此推测存在正向套利机会。

上午盘中,沪深300指数收复3000点整数关口,期现价差趋于稳定。选择价差达到60点时入场,进行买3000张华泰柏瑞沪深300ETF、卖一手IF1506的操作。买ETF费用合计为3.072×100×3000×(1+0.05%)=922060.8元,卖股指期货共花费3090.6×300×(13%+0.006%)=120589.0元。当日尾盘期指大幅拉升,最高至3290点。当日收盘价差为103点,持仓亏损43点。当日上证创近43个月来新高,然而根据对行情的分析,判断此次突破存在调整需求,且期货账户剩余资金最多可承受期指上涨264.7点的风险,因此持仓过夜。直至12月8日,价差回落至33点,考虑到近期资金面活跃,价差恐进一步扩大,故选择离场,赚取6.8点价差。

场景二

近日期现价差波动异常,频繁收于置信区间上方,故准备进行期现套利操作。吸取12月4日交易ETF入场存在大幅溢价,实际价差严重缩水的经验,此次交易将直接参照IF1501与华泰柏瑞沪深300ETF的价差进行。12月18日,IF1501与沪深300指数期现价差扩大至144点,达到近日来的最高水平。IF1501与华泰柏瑞沪深300ETF的价差也达到99点的高位。根据当日华泰柏瑞沪深300ETF日内价格走势,在股票账户中追加20万元用于交易。

19日观察到期现价差有回归的趋势,于价差为88点时入场,进行买3000张华泰柏瑞沪深300ETF,卖一手IF1506的操作。买ETF费用合计为3.388×100×3000×(1+0.05%)=1016908.2元,卖股指期货共花费3476.4×300×(13%+0.006%)=135642.18元。此刻期货账户中还剩余资金64357.82元,可承受期指214.5点的上涨。当日临近午盘期指振荡下挫,午后却大幅拉升,临近尾盘一度达到3521.8点的高位。22日开盘价差就下滑至61点,且有继续下滑的趋势,于是,耐心等待理想点位的出现。最终在价差为19点时离场,赚取价差69点。

场景三

近日来股指期现价差处于较低水平,可能存在反向套利机会。12月25日午盘IF1501与沪深300指数的期现价差为正,因二者价差95%置信区间的上下限为(0.7,-49.6),故准备选择在价差为1时入场。然而ETF需进行融券卖出操作,因股票账户未开通融资融券业务,未能进行交易。次日午后基差确实呈现快速拉大的态势。

总结以上三次交易,得到以下几点经验

对于场景一的套利操作,选择入场点存在问题。虽IF1501与沪深300指数价差达到60点,但当时华泰柏瑞沪深300ETF相比沪深300指数存在将近42点的溢价,实际价差只有18个点,进行操作十分冒险。几日之后价差回落,得以获利离场实属侥幸。

因未开通融资融券业务,不能在反向套利时融券卖出ETF,降低了操作的灵活性。除此之外,据了解,目前各家券商的融资交易保证金比例虽不尽相同,但基本上杠杆都在1.5—2倍。若能在进行正向套利中采用融资加杠杆买入ETF,则能进一步扩大收益。

B远月合约机会分析

从近几年股指期现价差分析看,6月合约升水幅度随交割日的临近而逐渐缩小,并形成贴水的状态,且最近两年贴水程度有所加深。

股市分红对6月合约的贴水有着较为直接的影响。国内上市公司多在5—7月进行分红,在此期间,沪深300指数随成分股股价回落,期指受指数下滑和市场预期影响也大多处于贴水状态。

图为近几年6月合约的基差表现

从6月合约与沪深300指数历史价差数据统计结果看,IF1206、IF1306以及IF1406与沪深300指数的基差,95%的置信区间点位的上下限为(36.7,-76)。

IF1106基差波动相对显著,可进行单独计算。其与沪深300指数的基差,95%置信区间点位的上下限为(2.4,-263.7)。

特别对1406合约进行套利区间的界定,计算发现出现多次期货价格偏离无套利区间的情况,不乏套利机会。

图为IF1406套利机会的筛选

去年三季度以来,随着资本市场流动性明显改善,增量资金大步入市,沪深300指数呈现振荡上涨态势。A股市场人气聚集,在券商、银行等金融类板块的提振下,股市快速启动,上证综指突破3000点整数关口,并进一步上行。

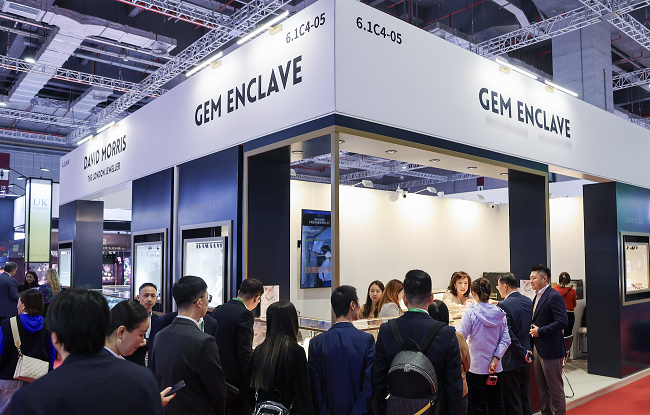

股指期货对沪深300指数呈现出较为显著的升水。远月IF1506升水远离套利区间上沿数日,最高冲到298点,套利机会不可多得。

根据无套利区间的计算,1506合约价格显著偏离无套利区间上限,存在正向套利机会,即可进行买ETF卖IF1506的操作。

图为IF1506出现正向套利机会

C操作风险点分析

1.跟踪误差风险

利用沪深300ETF进行期现套利,优于其他的ETF组合,但沪深300ETF依然与标的指数存在偏离,有无法避免的跟踪误差,对跟踪误差成本要及时监控。将华泰柏瑞沪深300ETF二级市场的价格乘以1000,与沪深300指数进行比较,存在一定程度的溢价。

图为沪深300ETF与标的指数存在溢价

2.极端行情下期现价差亏损

当期现价差出现极端情况(例如IF1106基差的极端走势)时,无风险利润的空间将急剧缩小,需实时监控价差走势并控制仓位。

例如,在2014年12月30日进行正向套利操作,此处粗略估计套利需要的成本为3593.0×(0.05%+0.2%+0.02%+0.006%)=9.9点,则按基差135.5点为标准计算,不同情况下的利润如下:

当极端情况出现时,根据资金总额框算可承受风险点位。例如12月30日,进行IF1506的正向套利,若在当日期指最低点位3538.8点进行套利,则120万资金扣除买卖ETF及期指的费用后,仅能承受期指76点的上涨,日内存在被强平的风险,价差利润回吐甚至为负。

链接

套利区间边界的确定及成本分析

套利区间边界的确定

股指期货套利的关键在于对套利边界的确定,依据持有成本理论,再将税收、交易成本等因素考虑进来,可以得到股指期货均衡价格的区间。略去复杂的公式推导,得到股指期货的无套利区间公式为:

Dt,T:T-t时段现金股利折算成指数点在T时刻的值;

St:现货指数在t时刻的市场价格;ST:现货指数在T时刻的市场价格;

C1:现货指数买卖佣金;C2:现货交易印花税;

C3:买入现货的冲击成本;C4:卖出现货的冲击成本;C5:期货买卖交易费;

C6:买入期货冲击成本;C7:卖出期货冲击成本;

Ft:期货合约在t时刻的市场价格;r:无风险利率;rb:借入利率(融资成本)。

套利成本分析

进行套利的成本主要包括固定成本、跟踪误差成本及维持合理保证金所需的成本。

固定成本

固定成本为进行期现套利所需的直接交易费用,包括购买ETF、做空股指期货,以及与此交易有关的买卖佣金及手续费等。相关费率水平如下:

跟踪误差成本

沪深300ETF与标的指数之间存在一定程度的偏离,这种跟踪误差也是期现套利成本的一部分。

根据相关研究报告的数据统计,将华泰柏瑞沪深300ETF的跟踪误差设置为0.02%。

维持合理保证金所需成本

当保证金不足时,期货头寸有被强行平仓的风险,因此需要设置一个合理的保证金水平。根据历史数据统计沪深300指数月涨幅的正态分布,95%的置信水平下月涨幅不超过16%,再加上股指期货买卖的保证金水平13%,整体合理的保证金水平在29%左右。(作者单位:永安期货)

版权声明:本网所有内容,凡来源:“期货日报”的所有文字、图片和音视频资料,版权均属期货日报所有,任何媒体、网站或个人未经本网协议授权不得转载、链接、转贴或以其他方式复制发布/发表。已经本网协议授权的媒体、网站,在下载使用时必须注明"稿件来源:期货日报",违者本网将依法追究责任。